Dal momento in cui una società presenta a Borsa Italiana la richiesta di quotazione, i tempi per arrivare alla IPO (Offerta Pubblica Iniziale) sono brevi: qualche settimana per Euronext Growth Milan (mercato dedicato alle PMI, con un percorso semplificato e dedicato a questo specifico segmento di imprese) e un paio di mesi su Euronext Milan. Ma prima di arrivare a presentare domanda c’è un lungo percorso, che prevede diverse fasi e coinvolge l’intera gestione aziendale, comportando scelte strategiche e coinvolgendo diversi attori della filiera finanziaria.

Vediamo quali sono i principali passaggi, anche con l’aiuto di una guida sul processo di quotazione di Borsa Italiana.

Quotare una PMI in Borsa, la procedura da seguire

«Gli esiti del processo dipendono non solo dalle caratteristiche e dalle potenzialità del business, ma anche dallo sforzo profuso nel periodo precedente la quotazione nel miglioramento dei sistemi manageriali che permetteranno alla società, una volta quotata, di gestire al meglio tutti gli elementi salienti del rapporto con il mercato», sottolinea la Guida di Piazza Affari. Secondo cui, un efficace processo di preparazione alla quotazione dovrebbe soffermarsi su una serie aspetti che variano dalla strategia al settore all’organizzazione aziendale.

| Ambiti | Passaggi chiave prima di quotarsi in Borsa |

| Strategia | Definire le strategie di creazione di valore sia a livello corporate che a livello di singola Business Unit |

| Settore e posizionamento competitivo | Analizzare il settore industriale in cui opera la società e il posizionamento competitivo raggiunto |

| Dati finanziari storici | Certificare bilanci ed eventuale semestrale, nonché dati pro forma in caso di recenti operazioni straordinarie |

| Dati finanziari prospettici | Predisporre un piano industriale coerente, attendibile e sostenibile finanziariamente |

| Struttura del gruppo | Identificare il perimetro di quotazione più adatto, garantendo autonomia gestionale alla società quotanda |

| Struttura organizzativa e manageriale | Presentare una squadra manageriale con profili dotati di adeguata professionalità ed esperienza, capaci di garantire la realizzazione dei piani strategici e degli obiettivi presentati al mercato |

| Governo societario | Implementare procedure e prassi per una sana e corretta gestione aziendale, tutelando gli interessi degli azionisti di minoranza e la trasparenza decisionale nei confronti del mercato |

| Equity Story | L’insieme di questi elementi è utile per definire il profilo della società emittente che verrà presentato agli investitori al fine di indurli ad aderire all’offerta delle azioni |

La consulenza per la quotazione in Borsa

Un ruolo di primo piano spetta ai manager, che devono avere professionalità e competenze adeguate e sapere a quali professionisti rivolgersi. I principali advisor da coinvolgere nel processo di IPO sono i seguenti:

- Global Coordinator,

- Consulente legale,

- Società di revisione,

- Advisor finanziario,

- Società di comunicazione,

- Sponsor (per il Mercato Euronext Milan),

- Euronext Growth Advisor (per il Mercato Euronext Growth Milan).

=> PMI italiane in Borsa, guida alla quotazione su EGM

Strumenti per prepararsi alla quotazione

Il portale di Borsa Italiana offre la possibilità di un assessment gratuito online, che consente di approfondire i seguenti argomenti: il processo di quotazione, il mercato più adatto, l’equity story, il piano industriale, il Sistema di controllo di gestione, la corporate governance societaria e altri.

Un altro strumento dedicato alle imprese dell’ICT è Techshare, un programma di formazione pre – IPO che aiuta gli imprenditori a conoscere il mercato di capitale con l’ausilio di partner della comunità finanziaria.

Costi e benefici della quotazione

La quotazione in Borsa è un passaggio da valutare con attenzione. Il vantaggio fondamentale è rappresentato dall’accesso al mercato dei capitali che porta risorse fresche, e dal fatto che i costi, spiega Borsa Italiana, «vengono sostenuti una sola volta, ma danno l’accesso al canale di finanziamento dell’equity in via permanente». L’afflusso di capitali da quotazione in Borsa consente di finanziare la crescita o i processi di internazionalizzazione, o comunque un piano strategico di posizionamento sul proprio mercato di riferimento.

Per contro, bisogna valutare con attenzione i benefici. La borsa specula, con razionalità, pragmatismo, velocità. Un’azienda che ha i fondamentali e un solido piano industriale può trarne beneficio, perché ha le potenzialità per attrarre investitori. Ma deve mettere in conto, ed essere quindi in grado di affrontare, le oscillazioni di mercato. Un’azienda poco solida, rischia di diventare oggetto di speculazione. Per questo, la scelta degli advisor e delle professionalità consulenziali e manageriali è fondamentale.

I costi della quotazione PMI

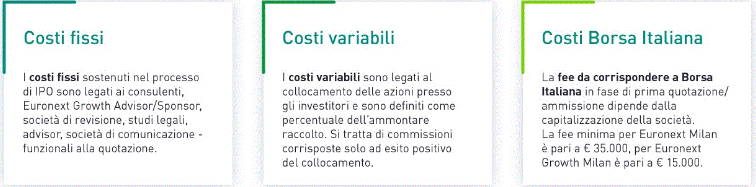

I costi di una quotazione in borsa variano in relazione al mercato, alla struttura, dimensione, settore e complessità dell’azienda, alla dimensione dell’offerta, ed alla composizione del team degli advisor. Un prospetto indicativo:

Attualmente ci sono dei benefici fiscali proprio per le PMI, la manovra 2022 ha confermato il credito di imposta pari al 50% dei costi della consulenza, fino a un tetto di 200mila euro.

=> Credito d'imposta per quotazione di PMI: regole e scadenze

I benefici della quotazione

La quotazione in borsa abilita la crescita e l’internazionalizzazione (raccogliendo risorse), aumenta la visibilità e la credibilità del brand, fa entrare nel capitale nuovi investitori, offre la possibilità agli azionisti di liquidare in tutto o in parte l’investimento, attrae risorse qualificate. Lo schema:

I mercati di Borsa Italiana

Sono segmentati per consentire a ogni tipologia aziendale di scegliere il mercato e il listino più adatti alle proprie caratteristiche. I mercati di Piazza Affari sono tre:

- Euronext Milan: è il mercato principale, dedicato ai titoli a maggiori capitalizzazione. E’ in ogni caso adatto anche alle PMI, ci sono indici dedicati alle imprese di medie dimensioni, Ftse MIdcap, e di piccole dimensioni, Ftse small cap.

- Euronext Star Milan: è uno dei fiori all’occhiello di Piazza Affari, dedicato alle medie imprese con alti requisiti in termini di Trasparenza, Governance e Liquidità. L’indice in cui sono inserite le società quotate sullo Star è il Ftse Italia Star. La quotazione su questo mercato richiede specifici requisiti di eccellenza, e offre una visibilità conseguente, con appuntamenti dedicati con gli investitori nazionali e internazionali.

- Euronext Growth Milan: è un mercato dedicato alle PMI, con un percorso di quotazione più snello, requisiti minimi di accesso, richiede la figura di un Euronext Growth Advisor. E’ il vecchio AIM Italia, diventato Euronext Growth dopo l’acquisizione di Borsa Italiana da parte di Euronext.

Il processo di quotazione

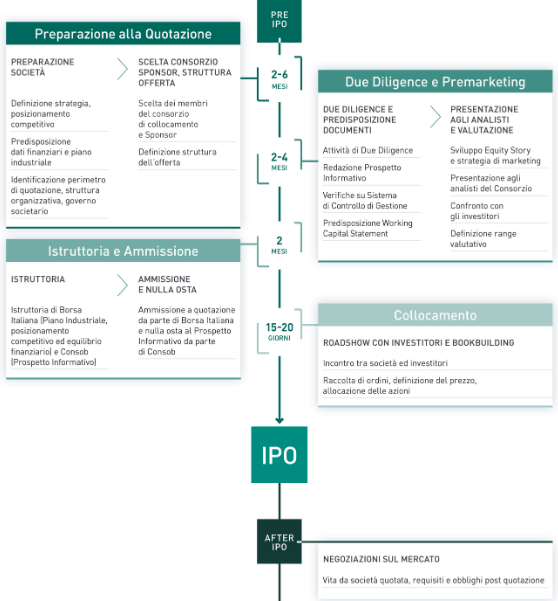

Come detto è complesso, incamera tutte le fasi sopra descritte, e richiede tempi specifici a seconda del mercato che viene scelto. Ecco due grafici di Borsa Italiana con i tempi e i passaggi per quotarsi su Euronext, il mercato principale, o Euronext Growth, il mercato flessibile dedicato alle PMI. Quotazione sul mercato principale, Euronext Milan:

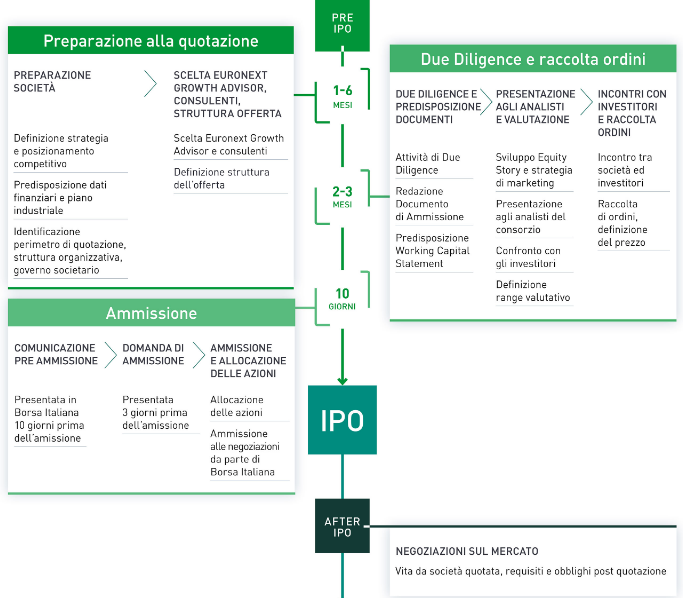

Le fasi della quotazione su Euronext Growth Milan: