Aumentano gli iscritti ai fondi pensione, le risorse e anche i rendimenti per tutte le forme di previdenza complementare rispetto al TFR (Trattamento di Fine Rapporto), nel breve periodo arrivano anche i nuovi PEPP (Pan-European Personal Pension Products) ma le prossime sfide sono impegnative: più strutturalmente, ci sono da risolvere divari di genere, generazionali e dimensionali, anche se le adesioni e la contribuzione sono più basse da parte dei lavoratori delle PMI, che pure rappresentano l’ossatura portante del sistema produttiva italiano.

Sono dati contenuti nella relazione annuale Covip (Commissione di vigilanza sui fondi pensione) sulle pensioni integrative e nella relazione annuale del presidente, Mario Padula.

Il mercato dei fondi pensione in Italia

Gli iscritti alla previdenza complementare in Italua sono 8,8 milioni, in crescita del 3,9% rispetto all’anno precedente, le posizioni in essere sono 9,7 milioni (includono posizioni doppie o multiple, che fanno capo allo stesso iscritto). Il tasso di copertura è pari al 34,7% sul totale della forza lavoro.

I fondi pensione in Italia sono in tutto 349 di cui 33 negoziali, 40 aperti, 72 individuali (PIP) e 204 preesistenti. I fondi negoziali contano 3,4 milioni di iscritti, sono invece quasi 1,7 milioni gli iscritti a fondi aperti e 3,4 milioni gli iscritti ai nuovi PIP; circa 620.000 sono infine gli iscritti ai fondi preesistenti.

Le risorse accumulate dalle forme pensionistiche complementari si attestano a 213,3 miliardi di euro, in aumento del 7,8% rispetto all’anno precedente: un ammontare pari al 12% del PIL e al 4,1% delle attività finanziarie delle famiglie italiane.

I rendimenti dei fondi pensione

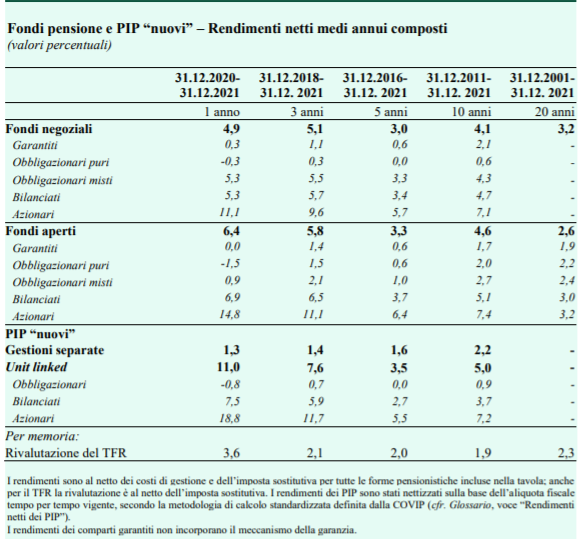

L’andamento dei mercati finanziari nel 2021 è stato nel complesso positivo, anche grazie alle iniziative di governi e banche centrali per fronteggiare la pandemia, e alla diffusione dei vaccini, con il conseguente allentamento delle restrizioni. E i rendimenti dei fondi pensione ne hanno tratto vantaggio. Ecco le medie dei diversi comparti:

- fondi negoziali: + 4,9%

- fondi aperti: + 6,4%

- PIP gestioni separate: +1,3%

- PIP nuovi unit linked: 11%

Con l’unica eccezione delle gestione separate, quindi, i rendimenti sono in tutti i segmenti superiori a quello del TFR, che nel 2021 si è rivalutato del 3,6%.

Per quanto riguarda il rendimento legato alle diverse scelte di investimento, sono andati bene azionario e fondi bilanciati, mentre sono negative le performance dell’obbligazionario. I comparti garantiti hanno rendimento vicino allo zero in tutte le forme di previdenza complementare.

Rendimenti fondi pensione sul lungo periodo

«Per valutare correttamente la redditività del risparmio previdenziale – sottolinea la relazione Covip -, appare opportuno non soffermarsi sui rendimenti di un solo anno, ma fare riferimento a orizzonti temporali più lunghi». Negli ultimi dieci anni, da fine 2011 a fine 2021, il rendimento medio annuo composto è stato il seguente:

- fondi negoziali: 4,1%,

- fondi aperti: 4,6%,

- PIP unit linked: 5%,

- PIP gestioni separate: 2,2%.

Il tasso di rivalutazione medio annuo del TFR nello stesso periodo è stato pari all’1,9%.

Su un periodo di osservazione ventennale (dal 2001 a fine 2021), che comprende la fase di avvio dell’operatività delle forme complementari nonché diversi periodi di turbolenza dei mercati finanziari:

- fondi negoziali: +3,2%,

- fondi aperti: 2,6% (2,2 per cento per i comparti obbligazionari puri e 3,2 per quelli azionari).

Il tasso di rivalutazione del TFR nel periodo è stato pari al 2,3%.

Punti critici e sfide per il futuro

Spiega il presidente Padula: «La sostanziale stabilità degli iscritti e dei flussi contributivi anche in un sistema attraversato dall’emergenza sanitaria e dalle ricadute economico finanziarie sul sistema produttivo nel suo complesso ha confermato che i fondi pensione accolgono platee di lavoratori forti». Si tratta soprattutto di «uomini, di età matura, residenti nel Nord del Paese, inseriti in imprese ragionevolmente più solide e in grado di dare continuità ai flussi di finanziamento».

Il divario di genere e generazionale

«Donne, giovani, lavoratori delle aree meridionali continuano a essere in modo preoccupante più assenti dal settore della previdenza complementare».

I dati: gli uomini costituiscono il 61,8% del totale degli iscritti, contro il 48,2 di partecipazione femminile, negli ultimi cinque anni aumentata appena dello 0,5%. Le donne sono sottorappresentate in particolare nei fondi negoziali (26,6%) rispetto alle forme di mercato, nelle quali vi è un maggiore equilibrio tra i generi (rispettivamente, 41,8% nei fondi aperti e 46,5 nei PIP).

La distribuzione per età: il 50,3% ha età compresa tra 35 e 54 anni, il 31,9% ha almeno 55 anni e solo il 17,8% ha meno di 35 anni. Negli ultimi cinque anni, segnala Padula, la percentuale della fascia di età più giovane è cresciuta di soli 0,4 punti percentuali mentre si è assistito a un progressivo spostamento dalle classi di età centrali a favore di quelle più anziane, aumentate di circa sei punti percentuali.

Su questa situazione pesa in particolare il diverso coinvolgimento nel mondo del lavoro di donne e giovani e i salari mediamente più bassi.

Piccole imprese indietro

Un’altra criticità è rappresentata dalle dimensioni delle imprese. «Adesioni e contribuzioni – rileva Padula – sono più basse nelle imprese più piccole e sono viceversa più alte nei settori caratterizzati da imprese di più grandi dimensioni».

Il tema di dare un futuro previdenziale alle figure più fragili, prosegue Padula, è una priorità che deve coinvolgere tutti gli attori: gli stessi fondi pensione, le parti sociali, il decisore politico.

Proposte di riforma pensioni integrative

Per il divario generazionale, Padula propone di sostituire gli incentivi fiscali con interventi finanziari, quindi «con vera e propria contribuzione, di cui la collettività si farebbe carico a sostegno delle posizioni pensionistiche di determinate categorie, e in particolare appunto dei giovani». Ancora: introdurre la possibilità di utilizzare nell’anno successivo la deducibilità di cui non si riesce a beneficiare in un determinato anno di contribuzione.

Per il gap fra grandi imprese e PMI, Padula propone di superare la norma sulla destinazione del TFR, in base alla quale nelle imprese con meno di 50 dipendenti l’accantonamento non devoluto a previdenza complementare rimane presso il datore di lavoro. Una regolamentazione adeguata in vista di un eventuale nuovo semestre di silenzio assenso (è una proposta dei sindacati da inserire nella riforma previdenziale). Per esempio, con campagne informative adeguate, adesione online.