Il mercato dei servizi finanziari per le PMI è sempre più maturo, affinando i suoi strumenti in fase di decollo di Industria 4.0, che richiede investimenti in innovazione. Una delle criticità evidenziate dal Rapporto Cerved sulle PMI è proprio il costo del denaro, anche per piccole e medie imprese con profili di rischio ridotti, che per Marco Nespoli, amministratore delegato di Cerved intervistato da PMI.it:

«hanno poca finanza e la pagano più di quanto dovrebbero. Che un’azienda sana e solida paghi tassi più alti di una grande o media con rating peggiore è un’anomalia».

=>Un modello alternativo di valutazione creditizia

A voler vedere il bicchiere mezzo pieno si potrebbe dire che rappresenti un’opportunità per chi intenda investire in questo settore. Se ne stanno accorgendo diversi operatori. Come Confidi che ha avviato una campagna per agganciare piccole e medie imprese a cui fornire garanzie sui finanziamenti e come Cerved, che a disposizione delle imprese mette diversi strumenti preparandone di nuovi per questo 2018. Fra l’altro, il Piano Industria 4.0 prevede incentivi gli investimenti delle aziende e da alcuni anni si agevola sempre di più la finanza per le PMI (vedi PIR, piani individuali di risparmio).

Rapporto Cerved PMI

Il quadro complessivo vede una ripresa post crisi con numero di imprese in aumento (+3,6% nel 2016) e bilanci in crescita in termini di andamento economico e struttura finanziaria. Crescono ricavi (+2,3%), valore aggiunto (+4,1%), margine operativo lordo (+3,6%) e propensione agli investimenti (al 7,8% rispetto alle immobilizzazioni materiali), risultando in netto miglioramento la solidità finanziaria.

=> Cerved: PMI verso livelli pre crisi

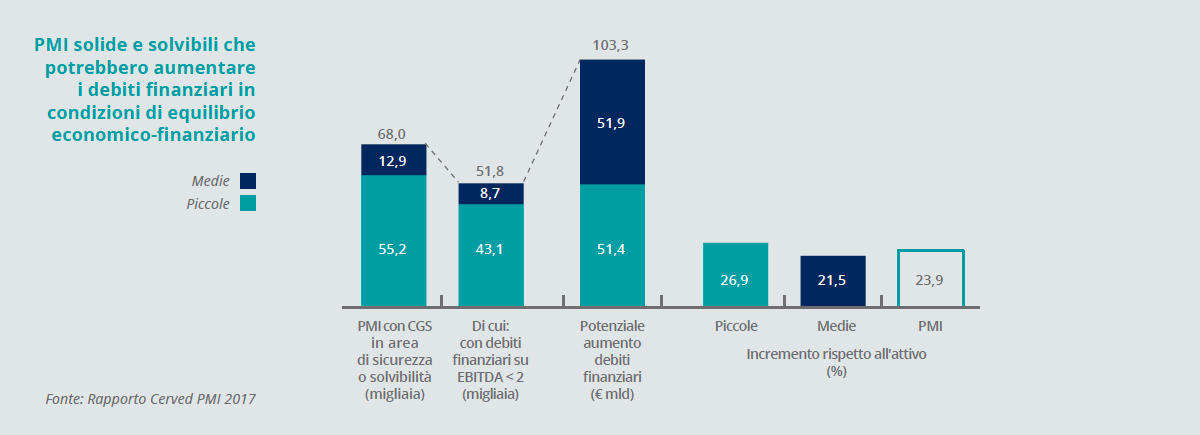

E qui si inserisce il dato fondamentale: ci sono circa 52mila PMI con livello di indebitamento modesto che potrebbero finanziare investimenti pari a 103 miliardi di euro con un grado di rischio basso. Si tratta, sottolinea Nespolo, di un:

«potenziale mercato di nuova finanza alle PMI, che se investita avrebbe un impatto importante sul livello di investimenti del Paese».

Come si quantifica questo potenziale di 103 miliardi celato “nelle casse delle PMI italiane”? Se tutte le imprese di capitale di piccola o media dimensione con rating buono o molto buono (circa 70mila) o anche solo con poco debito (52mila) volessero ottenere nuovo credito:

«lo potrebbero fare senza sbilanciare il proprio stato di salute e profilo di rischio. L’ammontare di debito assorbibile da queste 52mila aziende, senza abbassare il rating, sarebbe appunto intorno ai 103 miliardi di euro».

Il punto è che queste imprese che possono investire con facilità (senza intaccare solidità e profili di rischio) devono anche saperlo fare. Il sistema finanziario, dunque, deve essere in grado di rispondere proponendo nuova finanza alle PMI che, se investita:

«avrebbe impatto importante su livello di investimenti del Paese, quindi sulla crescita».

La criticità di mercato per cui le PMI pagano di più il denaro, secondo Nespolo è dovuta fondamentalmente a due cause:

- Per prima cosa l’azienda piccola è mediamente più rischiosa con default rate sono più alti per le piccole. Le banche valutano le PMI su medie statistiche mentre nel caso delle PMI bisognerebbe effettuare analisi caso per caso invece di sovrappesare la dimensione dell’impresa rispetto ad altri fattori più qualificanti della vera rischiosità.

- In secondo luogo, rispetto alle grandi imprese l’asset class delle PMI è più opaco perchè spesso non depositano il bilancio e non sono strutturate per rappresentarsi al sistema finanziario. C’è dunque «un’asimmetria informativa che aumenta il livello di prudenza».

Altri deterrenti: più è basso l’ammontare del finanziamento, più i costi della pratica incidono in termini percentuali; la banca che valuta il prestito impiega pari tempo e impegno per erogare 100mila euro o milioni; quindi è meno redditizio studiare la PMI rispetto alla grande impresa.

=> Come valutano banche e finanziatori

Strumenti per PMI

Cerved offre una serie di strumenti per superare l’opacità della PMI verso la banca ed arricchire il contenuto informativo da mostrare al mercato. Ad esempio:

«Cerved Credibility serve a dare più dati al mercato, ad affinare la percezione di come la banca la valuta, fornendo cultura finanziaria all’imprenditore adeguata per rappresentarsi al mercato».

Non si tratta di un vero e proprio rating di mercato. Credibility è uno strumento più agevole, una sorta di auto-valutazione di cui tenere conto prima di chiedere un prestito oppure di incontrare un cliente. Si ottiene dunque una valutazione che aiuta l’azienda a capire come viene vista dal mercato. Un azienda con un buon bilancio e che in base ai giudizi dei fornitori risulta un buon pagatore ha un rating più elevato. Credibility è una piattaforma di gestione della reputazione aziendale disponibile in tutta Europa, che consente di comunicare dati economici (anche a chi non ha ancora depositato il bilancio o non è obbligato a farlo), reputazionali (le fatture per dimostrare di essere pagatori puntuali), certificazioni.

Cerved ha poi una agency vera e propria che emette rating (valutazioni finanziarie) formali, con relativo valore sul mercato. E’ uno strumento diverso, che serve a chi deve fare operazioni di mercato (ad esempio emettere bond) e comporta una valutazione più approfondita. C’è anche una differenza di prezzo: Credibility costa poco più di mille euro, un rating da 12-14mila euro.

Cerved offre poi altri strumenti utili per le PMI: digitalizzazione pratiche di valutazione del rischio così da ridurne i costi; collaborazioni con operatori Fintech del digital e P2P lending; supporto marketing per trovare nuovi clienti in Italia e all’estero stimolando i processi di internazionalizzazione. Infine una novità in vista:

«Cerved ha sviluppato un sistema nuovo che, in maniera semplice e immediata, consente di mappare un numero significativo di soggetti, sia imprese che persone fisiche con le relative connessioni, sfruttando la visualizzazione a grafi e l’intero patrimonio dati di Cerved. Questa nuova soluzione verrà presentata nella prima parte del 2018».

Per approfondimenti: Rapporto Cerved PMI