Secondo i dati del Ministero Economia e Finanze, al 31 gennaio 2010 sono stati sospesi circa 8 miliardi di euro di mutui e leasing in seguito alla moratoria sui debiti delle Pmi, l’operazione sottoscritta assieme ad ABI e rappresentanti delle imprese.

Risultati incerti

Su un totale di 135.876 domande pervenute, a non essere state accolte sono state solo il 2%, ossia 2.753. Analizzando questi dati si potrebbe dire che quasi 100mila imprese sono state aiutate e salvate dal baratro della crisi. Tuttavia, sono di parere contrario i commenti dei nostri lettori.

C’è chi lamenta la mancata adesione delle banche. Secondo le testimonianze di altri, il personale degli istituti di credito (la cui adesione era certa) sconoscevano la materia o rimandavano a tempi migliori.

Insomma, è evidente che non c’è ancora chiarezza tra banche e imprese, nonostante le previsioni ABI stimassero che un milione di imprese che avrebbero potuto trarne enormi benefici.

L’accordo stipulato lo scorso agosto conferma la volontà del sistema bancario di collaborare attivamente con le aziende per superare i momenti difficili generati dalla crisi. Per molte banche, questa sorta di aiuto non era neppure una novità: diversi istituti di credito, in passato, avevano offerto alle piccole e medie imprese la possibilità di rinviare di un anno il pagamento della quota capitale delle rate di mutui e leasing. In pratica, quindi, sono state semplicemente rafforzate le iniziative esistenti a favore delle Pmi italiane.

E allora dove si colloca l’ostacolo? I colli di bottiglia so spesso nelle procedure. Vediamo, dunque, passo per passo, chi può godere dell’agevolazione e come procedere praticamente.

Chi può fare domanda

L’accordo è stato pensato esclusivamente per le imprese con meno di 250 dipendenti e un fatturato inferiore a 50 milioni di euro, ovvero con un attivo di bilancio non eccedente i 43 milioni di euro, che siano in bonis ma che si trovino in temporanee condizioni di difficoltà. Le imprese, infatti, dovranno dimostrare l’esistenza della continuità aziendale e la temporaneità della crisi, superabile tramite il differimento dei termini di pagamento.

La dimensione del beneficiario – imprese, associazioni e fondazioni senza scopo di lucro che esercitano, con organizzazione di uomini e mezzi, un ‘ attività economica – va esaminata facendo riferimento all ‘ impresa che ha richiesto la moratoria: non importa se appartiene a un gruppo di imprese, il cui numero dei dipendenti supera complessivamente le 250 unità, o comunque guardando alla la predisposizione di bilancio consolidato.

Come fare richiesta

Le imprese – escluse senza adeguate prospettive economiche e che non possono provare la continuità aziendale (pertanto, anche quelle che hanno procedure esecutive in corso) – dovranno inoltrare domanda alla propria banca entro il prossimo 30 giugno. La banca avrà trenta giorni di tempo per rispondere. In questo periodo l ‘ istituto di credito dovrà esaminare la segnalazione alla centrale rischi.

Come? La centrale rischi è una banca dati alimentata dagli istituti finanziari e gestita da Bankitalia. Fornisce informazioni sullo stato dell’affidabilità delle imprese e riporta i tutti i crediti del sistema bancario verso le imprese. Eventuali crediti non regolarmente pagati possono essee pregiudizievoli per ottenere la moratoria.

Il modulo di domanda è disponibile online gratuitamente sul sito ABI, assieme ai chiarimenti sull’integrazione dell”avviso comune e all’elenco aggiornato delle banche aderenti.

Le imprese potranno rientrare in quattro posizioni diverse:

- in bonis – permette la concessione automatica della moratoria;

- con inadempimenti non persistenti – la banca dovrà procedere a effettuare ulteriori valutazioni;

- a incaglio – deve essere valutata con particolare attenzione prima di ottenere la sospensione del debito;

- pregiudizievole – esistono crediti ristrutturati o si ritiene che l’impresa sia in sofferenza.

Tra i vantaggi per le imprese:

- allungamento fino a 270 giorni delle scadenze del credito a breve termine riferito a operazioni di anticipazione su crediti certi ed esigibili;

- concessione di finanziamenti per le imprese che intendono effettuare un processo di rafforzamento patrimoniale;

- sospensione per dodici mesi del pagamento della quota capitale dei mutui;

- sospensione per sei o dodici mesi del pagamento della quota capitale implicita nei canoni leasing finanziari (restano escluse le operazioni di leasing operativo che non prevedono la possibilità di esercitare l’opzione finale di acquisto);

- assenza di costi aggiuntivi.

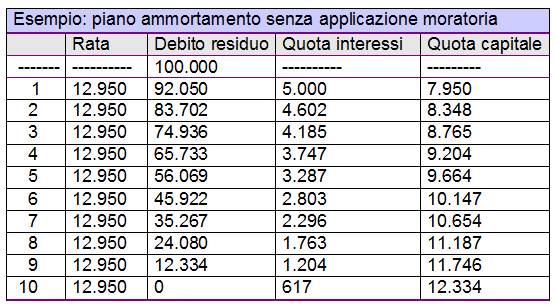

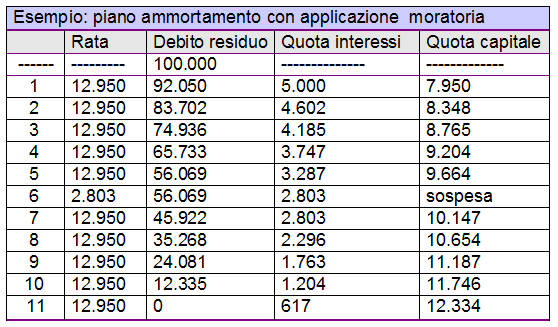

In tale processo sono coinvolte le rate non ancora scadute, ovvero quelle già scadute ma non pagate parzialmente o totalmente da non più di 180 giorni dalla data di presentazione della domanda di sospensione. La sospensione, come già accennato, riguarda solo la quota capitale; gli interessi andranno regolarmente pagati. A titolo di esempio si riporta il caso contenuto nella circolare ABI che prevede la sospensione di un mutuo di 100.000 euro da rimborsare in dieci anni, in rate annuali e ad un tasso del 5%.

Il seguente prospetto ripropone il piano di ammortamento nel caso in cui la sospensione avvenga dopo il pagamento della quinta rata.